在未来经营中,卫龙主要面临“三座大山”,即健康、提价、渠道的问题。

文章目录:

前言:卫龙的前世今生

1. 三座大山之健康之问

2. 三座大山之提价之殇

3. 三座大山之渠道短板

01 卫龙的前世今生

卫龙是谁?

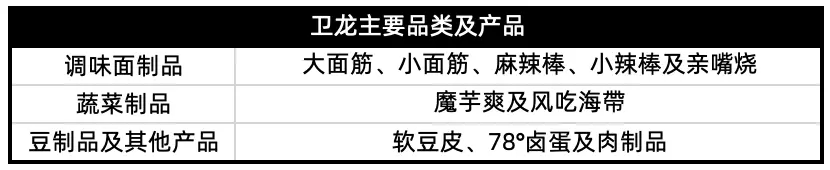

卫龙是中国最大的辣味休闲食品企业(市场份额第1,为6.2%),旗下包含调味面制品、蔬菜制品、豆制品及其他产品三大品类。

主要面向25岁及以下年轻人群(占比为55%,其中35岁及以下人群占比达95%)。

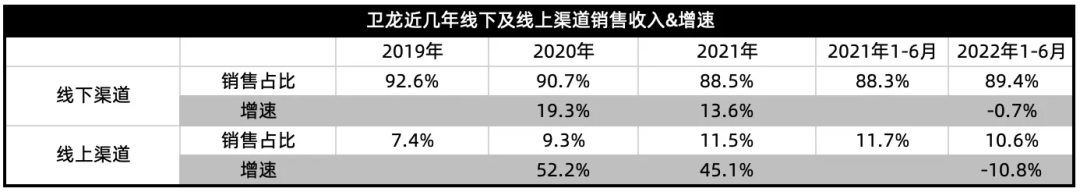

销售渠道以线下为主,线上为辅。(2019年、2020年、2021年以及截至2021年及2022年6月30日止六个月,线下渠道占比分别为92.6%、90.7%、88.5%、88.3%及89.4%。)

卫龙的企业文化

使命:让世界人人爱上中国味。

愿景:传统美食娱乐化、休闲化、便捷化、亲民化、数智化,乐活123年的生态平台。

价值观:外以消费者体验为中心,内以创造者为本。诚信经营,德行天下。

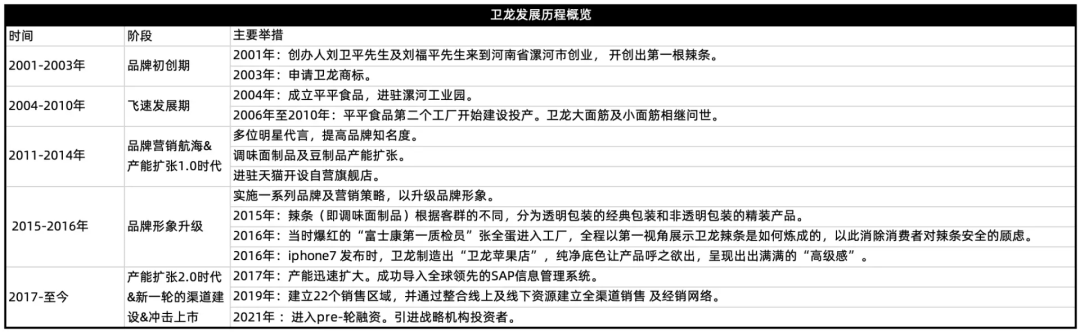

过去21年,卫龙的五级跳:

2001-2003年:品牌初创期;

2004-2010年:飞速发展期;

2011-2014年:品牌营销航海&产能扩张1.0时代;

2015-2016年:品牌形象升级;

2017-至今:产能扩张2.0时代&新一轮的渠道建设&冲击上市。

*调味面制品(即辣条),经典包装产品(透明):主要针对传统渠道,主要包括小型杂货店、非连锁便利店、批发市场及零售小店。精装产品(非透明):主要针对现代渠道,主要包括商超、 连锁便利店、线上大型平台自营店。

*2021年调味面制品经典包装款及精装款销售收入分别为13,25亿元、15.93亿元(分别占45.42%、54.58%)。2022年1-6月调味面制品经典包装款及经状况销售收入分别为5,61亿元、7.80亿元(分别占41.83%、58.17%)。

如今卫龙之四大壁垒

1. 市场力

市场力最直接的表现是掌握议价权。

规模优势主要作用在两大方面:对上游原材料供应商和下游渠道商的议价权。

卫龙的主要原材料是大宗商品中的面粉和大豆油,其受市场行情变动的影响较大,大规模集中采购在价格优势上更加明显。而依托于其销量的确定性,面对渠道商而言,也具备入驻的优先权。

2. 品牌力

品牌力直接作用于消费者心智,消费者怎么想决定了他们怎么做。

作为辣条品类代名词,在消费者心智中呈现出“辣条=卫龙”的心智对等现象。

3. 渠道力

卫龙依据其多年的渠道建设,渠道网络早已铺至毛细血管级。

截至2022年6月30日,卫龙与超过 1,830家线下经销商合作,覆盖了中国约735,000个零售终端。

4. 供应链力

供应链力主要体现在三大点:一是生产自给化(主要),二是生产自动化,三是生产标准化。直接带来的优势便是产品保证、质量把控和成本降低。

*2022年1-6月,卫龙内部产量10.35万吨,OEM产量0.75万吨,各自占比分别为93.26%、6.73%。

卫龙之市场表现

1. 收入及增速

2021年增速开始放缓,从2020年的21.73%掉到16.50%。2022年1-6月增速为负,为-1.84%。

*数据来源:卫龙招股书

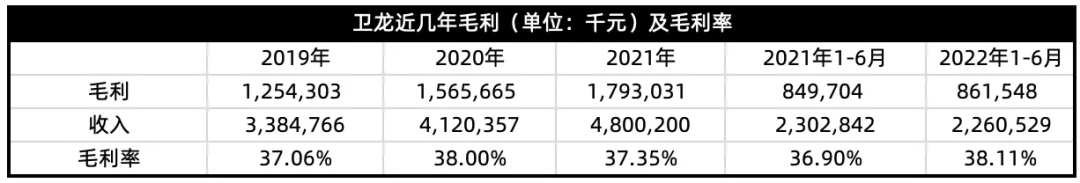

2. 毛利及毛利率

近几年毛利率基本变动不大,2022年1-6月毛利率略有提升,主要原因在于产品大幅提价。

*数据来源:卫龙招股书

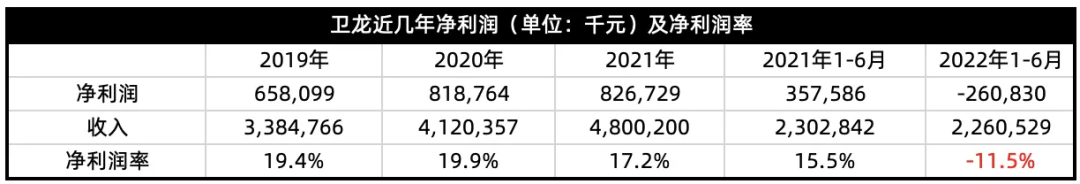

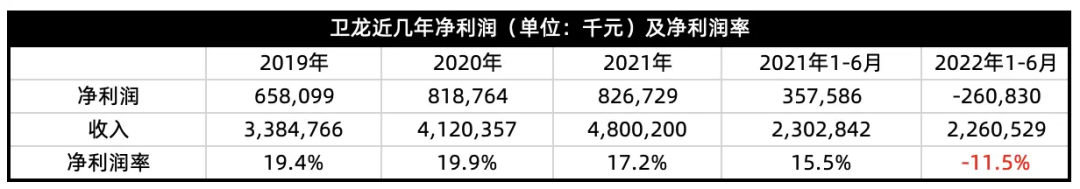

3. 净利润及净利润率

近几年净利润率自2020年不断下滑,2022年1-6月处于亏损状态,净利润为-11.5%,相比2021年1-6月,相当于掉了27个百分点。

*数据来源:卫龙招股书

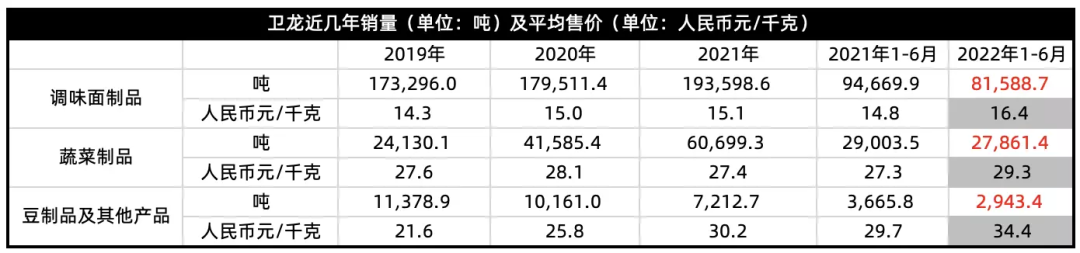

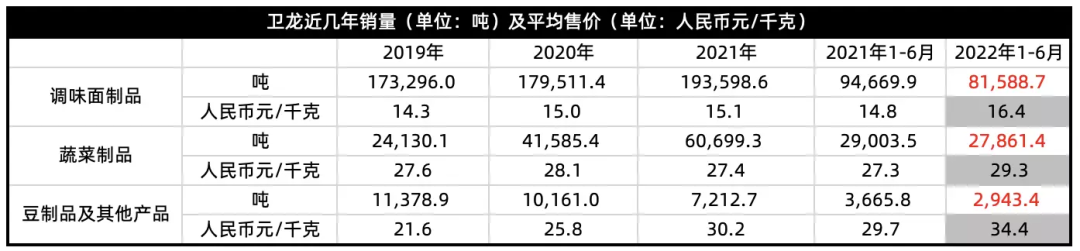

4. 销量及单位售价

2020年卫龙全线产品价格提升,此时销量仍为增长趋势。2021年,调味面制品与蔬菜制品分别小幅提价与降价,销量仍处于增长态势。而2020年1-6月遇到转折点,全线大幅提价的同时,导致销量下降。

*数据来源:卫龙招股书

卫龙在下一站征途中需面对三座大山:“非健康”印记、提价之殇及营销阵痛。

02 大山之“非健康”印记

辣条或者说整个辣味休闲零食,本身便自带“健康”原罪。辣条的消费,在某种意义上带上一层“嘴上放纵”的色彩。

经济基础决定上层建筑,消费水平的提升推动着消费文化的变革。当健康被摆上桌面,辣条在无形中树立了更多的竞争对手,开启一场“戴镣铐起舞”之旅。

市场于消费者而言,做的是选择题,当选项增多,企业被选中的几率自然变小。

正如卫龙在招股书中所说,“健康休闲食品的增长趋势及对休闲食品生产中使用的潜在致癌添加剂、调味品以及其他化学物质的负面宣传(无论证实与否),可能对我们的业务造成重大不利影响。”

食品安全的逻辑在于,不健康不一定需要被证实,但一定要被证伪,毕竟是“吃到嘴里”的东西。对于任何食饮品类,安全依旧是悬在这个赛道所有企业的“达摩克里斯之剑”。

于休闲零食,或者进一步细分到辣味休闲零食,健康之争已经是一场“罗生门”事件。争论的意义性不大,更确切地说是转变比争论的意义性更大。因为不仅要考虑教育成本,更是考虑教育的可能性。或者说,技术的革新是否触及到转变赛道,这些都是需要考虑的点。

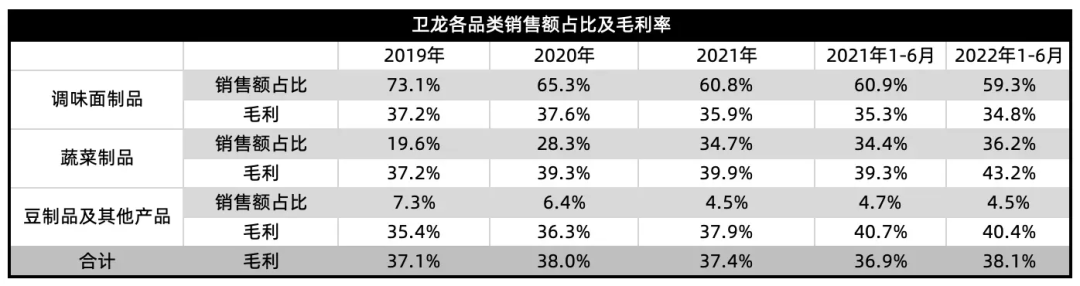

在“健康战略”上,卫龙开发蔬菜制品品类,让部分对健康有一定要求的消费者,转向这个品类。

蔬菜制品这个品类于卫龙而言,属于开拓第二增长曲线,在整个经营战略上都可以说是非常成功的。一方面是找到核心品类的突破口,另一方面是在品类拓展上充分利用了自身的资源。从结果呈现的角度,都非常可圈可点。

从销售额占比,以及毛利的角度看:蔬菜制品在结构上占比逐渐提升,从2019年的19.6%到2022年1-6月的36.2%。在毛利上也比较可观,成为毛利最高的品类,超出核心品类调味面制品8.4个百分点。

*数据来源:卫龙招股书

综合而言,蔬菜制品是卫龙阶段性战役的成功,这个品类的成功对于卫龙冲击IPO助力不少。

如果说卫龙在辣条自身的正名是1.0革新,那么蔬菜制品的崛起便是走进了2.0时代,而接下来可能需要更进一步。在现有资源的基础上,摆脱“非健康”的原生基因。

03 大山之提价之殇

企业提价的基础主要有两个,一是作为品类领导者,具有定价权。二是这个价格的上限,需在消费者能承受此品类的价格之下。

我们先来看卫龙近几年价格提升后与销量的关系:

*数据来源:卫龙招股书

相比前几年,2022年1-6月提价的步子似乎跨得过大,特别是调味面制品和蔬菜制品。随着价格的提升,销量呈下降趋势。

销量则主要取决于渠道端和消费端,如何权衡品牌与渠道商的利益分配,品牌与消费者之间“价值与价格衡量”的哲学,都是卫龙需要考虑的问题。

如果看净利率表现情况的话:

*数据来源:卫龙招股书

2022年1-6月甚至出现标红的情况,直接从2021年的15.5%掉到-11.5%。

卫龙在招股书对于调味面制品和蔬菜制品总的解释为,“(1) COVID-19疫情复发对我们的生产及交付产生影响;及(2)我们因在2022年上 半年对主要产品类别採用新包装、生产工艺、配方或规格进行最新产品升级而作出价格调 整,致使我们的客户需要一定时间应对该价格调整,所以销量受到了暂时性的影响。”

对于豆制品及其他产品的解释为“(1)COVID-19疫情复发对我们的生产及交付产生影响;及(2)我们优化营销资源配置, 减少了部分豆制品及其他产品的营销活动。”

也许,看到卫龙今年下半年的数据表现之后,再回过头看这个“暂时性”,或许能更全面一些。

04 大山之渠道短板

从卫龙的招股书中得知,销售主要还是依靠线下渠道。

*数据来源:卫龙招股书

从增速的角度而言,线上渠道在2020及2021年远超过线下渠道。今年上半年属于相对特殊的情况,部分地区直接导致物流停摆,因而线上也呈现增速为负的情况。

随着线下商超渠道流量下降的趋势,也许线上渠道将成为收入增长的重要来源。类比的话,正如同蔬菜制品于辣条而言,可以成为卫龙在特定阶段的最优解决方案。

总结:

让“品类=品牌”有利有弊,利处很明显,能锁定消费者的决策行为,大幅瓜分品类蛋糕。弊的话在于也会伴随品类衰退,而迅速丢失份额。

摆在卫龙面前的问题,一是旧有大本营品类的产品技术革新。二是开发新的品类,以适应消费者新时代的需求(如健康)。

小程序

扫码打开微信小程序

小程序

扫码打开微信小程序

APP下载

扫码下载市场部网 App

APP下载

扫码下载市场部网 App